- Home

- Publications

- GIGA Focus

- Die Entwicklung des "African Mittelstand"

GIGA Focus Africa

Rise of the "African Mittelstand"

Number 5 | 2016 | ISSN: 1862-3603

On the African continent, a few powerful large companies dominate, and there is an overwhelming number of mostly informal micro- and small businesses; however, African entrepreneurship is diverse and increasing urbanisation has been accompanied by the emergence of modern enterprises, which constitute an “African Mittelstand.”

The rise of an entrepreneurial Mittelstand in Africa is being fuelled by the growing income of the middle classes in Africa’s cities, where industrial clusters are developing. Many Mittelstand enterprises have even managed to integrate themselves into global or regional value chains.

Engineers and skilled workers are particularly important for industrial innovation processes and for the development of an “African Mittelstand.” In the urban centres, companies can draw on a growing pool of skilled workers.

Both Uganda and Nigeria have a rather small middle classes and low numbers of Mittelstand enterprises, whereas Tunisia has a very large middle class. Nevertheless, large export-oriented enterprises are prevalent in Tunisia, and its Mittelstand is extremely small.

Due to numerous obstacles, a Mittelstand cannot develop optimally in Africa. These hindrances include inadequate financial and legal systems, a lack of electricity and water supply, and a system of “favouritism,” whereby large enterprises receive government contracts, while small and medium-sized enterprises are usually awarded nothing.

Policy Implications

In Africa the expansion of modern entrepreneurship in its growing urban centres and the increasing purchasing power of its middle classes could initiate growth momentum, which would also lead to higher employment. However, this will require that governments promote the development of industrial clusters and eliminate the numerous obstacles facing small and medium-sized enterprises.

Der Aufstieg des afrikanischen Unternehmertums: Hype oder Realität?

Gegenwärtig kreisen viele Diskussionen um die Mittelschichten in Afrika (Daniel et al. 2016; Giesbert und Schotte 2016), um deren Konsumverhalten sowie um die Frage, ob sie einen Beitrag zur Demokratisierung leisten. Es gibt aufgrund der hohen Wachstumsraten des Bruttoinlandsprodukts und der Urbanisierungstendenzen in vielen Ländern Afrikas tatsächlich so etwas wie einen Trend zu veränderten Konsumgewohnheiten. Internationale und afrikanische Supermarktketten schätzen offensichtlich das Marktpotenzial hoch ein und sind auf dem Kontinent aktiver geworden. Walmart International, Massmart, Shoprite und Carrefour haben hier inzwischen Hunderte Kaufhäuser eröffnet. Sie bedienen die Nachfrage der neuen Mittelklassen, zu denen etwa Beamte, Angestellte in großen Unternehmen, Ministerien und Universitäten sowie Beschäftigte im Dienstleistungssektor (Banken, IKT-Firmen, Entwicklungsagenturen oder Beratungsfirmen) gehören.

Zu den Mittelschichten werden bereits Menschen mit einem Konsum von durchschnittlich 2 bis 4 USD pro Tag gerechnet („Floating Classes“). Personengruppen, die zwischen 4 und 20 USD pro Tag verdienen, bilden den Kern der neuen Mittelschichten in Afrika (AfDB 2011). Während der Konsum und das Konsumverhalten der Mittelschichten im Mittelpunkt dieses Diskurses stehen, befasst sich die derzeitige Debatte zum afrikanischen Unternehmertum vor allem mit der sogenannten „Missing Middle“: Demnach gibt es in Afrika neben einer kleinen Zahl mächtiger Großunternehmen eine überwältigende Anzahl zumeist informeller Mikro- und Kleinunternehmen, die nur gering wachsen und in denen die Mehrheit der Bevölkerung Beschäftigung findet, und es fehlt ein unternehmerischer Mittelstand (Grimm et al. 2012). Wie Gelb et al. (2014) und Iacovone et al. (2013) verdeutlichen, tragen Großunternehmen in sehr vielen afrikanischen Ländern zu 50 Prozent zur Wertschöpfung bei, in Kenia beispielsweise zu 58 Prozent. Eine Studie der Weltbank bestätigt, dass es nur einen sehr kleinen Mittelstand gibt und die überwiegende Mehrheit der Betriebe Mikrounternehmen sind (World Bank 2014a).

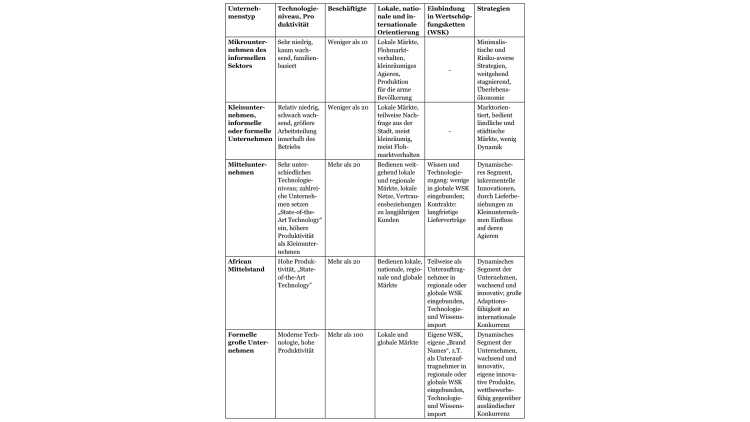

Doch das afrikanische Unternehmertum lässt sich nicht mithilfe solcher dualistischen Konzepte erfassen, sondern ist differenzierter strukturiert (vgl. Tabelle 1). In jüngster Zeit sind Betriebe entstanden, die moderne Technologien einsetzen und dabei sind, den Take-off zu schaffen. Für diese wird der Begriff „African Mittelstand“ eingeführt, der nach unserer Definition Unternehmen mit mehr als 20 und weniger als 100 Beschäftigten umfasst. Sie wenden neue Technologien an, sind relativ produktiv und auch in der Lage, mit ihren Produkten und Produktqualitäten gegenüber ausländischen Wettbewerbern standzuhalten. Sie bedienen die lokalen und regionalen Märkte mit industriell gefertigten Konsumgütern. Sie könnten zu innovativen „Schumpeterschen“ Unternehmen werden, die risikobereit sind, sich mit neuen Produkten am Markt durchsetzen und Gewinne machen (Kappel et al. 2003).

Es stellt sich die Frage, inwieweit der steigende Konsum der Mittelschichten eine steigende Nachfrage nach Produkten der lokalen Klein- und Mittelunternehmen (KMU) bewirkt und zum Entstehen eines African Mittelstand führt, der in der Lage ist, diese Nachfrage zu bedienen.

Industrielle Cluster und Wertschöpfungsketten

Die Erfahrungen in erfolgreichen Schwellenländern, beispielsweise in Südostasien, zeigen, dass die Entwicklung industrieller Cluster und die Einbindung in Wertschöpfungsketten den Aufstieg von KMU begünstigen. Sie nutzen die wachsende Kaufkraft, die in Clustern und Wertschöpfungsketten sinkenden Transaktions-, Transport- und Kommunikationskosten sowie die Verfügbarkeit ausgebildeter Arbeitskräfte. In den wachsenden Städten ist die Wahrscheinlichkeit größer, dass das Unternehmertum sich differenziert und wächst.

Überall auf dem afrikanischen Kontinent sind in den letzten Jahren industrielle Cluster entstanden, die den Informationsfluss und den Wettbewerb der Unternehmen untereinander stärken (Döver und Kappel 2015). Welche Bedeutung haben industrielle Cluster für die Entwicklung eines African Mittelstand? In industriellen Clustern sind die Bedingungen für das Wachstum und die Entwicklung von Unternehmen offenbar besonders gut; Cluster und Unternehmensnetzwerke haben beträchtliche Bedeutung für den industriellen Take-off. Für den Erfolg ist nicht nur die Produktivität der einzelnen Unternehmen von Bedeutung, sondern die Interaktion von vielen Unternehmen, die vertikal und horizontal verbunden sind. Als horizontale Kooperation wird die Zusammenarbeit zwischen Wettbewerbern der gleichen Wirtschaftsstufe bezeichnet, die gleichartige Güter anbieten. Vertikale Kooperation meint die Zusammenarbeit zwischen Betrieben, die unterschiedlichen Wirtschaftsstufen angehören, z.B. die Kooperation zwischen Industrie und Handel. Erfolgreiche Unternehmen sind in solche Kooperations- und Innovationsmilieus eingebunden und nutzen diese. In Clustern besteht demnach die Möglichkeit, schneller zu wachsen und produktiver, innovativer und wettbewerbsfähiger zu werden. Cluster bieten insbesondere für KMU gute Voraussetzungen, um dauerhaft größer zu werden. Wachsende kaufkräftige Mittelschichten können durch ihr Konsumverhalten und ihre veränderten Konsummuster (d.h. Nachfrage nach höherwertigen Gütern, die über die Grundversorgung hinausgehen) einen Schub für einen wettbewerbsfähigen African Mittelstand hervorrufen. Anders als die arme Bevölkerung, die ihr Einkommen weitgehend für Lebensmittel und den Kauf einfacher Konsumgüter ausgibt, kaufen Mittelschichten höherwertige und langlebigere Güter und geben einen Teil ihrer Einkünfte für den Hausbau, den Kauf von Möbeln, eines Computers, eines Fahrrads oder Motorrads oder für Freizeitaktivitäten aus. Diese Nachfrage kann vom Mittelstand bedient werden.

Lokaler Mittelstand ist dann besonders wettbewerbsfähig, wenn es ihm gelingt, als Unterauftragnehmer Teil einer Wertschöpfungskette zu werden. Dadurch ist es möglich, die Produktivität zu heben und ein technologisches und organisatorisches Upgrading vorzunehmen. So wird Technologietransfer und eine Anpassung an die Standards der Wertschöpfungskette ermöglicht. Je nach Art der Wertschöpfungskette werden durch die Beteiligung unternehmerische Risiken und Kosten (z.B. für Weiterbildung, Erwerb von Technologien) gemindert. Es können auch Spillover-Effekte entstehen, über den eigentlichen Zielbereich einer Entscheidung hinausgehende positive wie negative Ausstrahlungseffekte, die sachlich, räumlich oder zeitlich vom Entscheidungsträger nicht intendiert sind.

Langfristige Verträge als Unterauftragnehmer verbessern die Planungssicherheit und ermöglichen Lern- und Synergieeffekte. Aktive Kooperation (z.B. durch Technologie- und Wissenstransfer) reduziert Transaktionskosten und schafft Vertrauen (Brach und Kappel i.E.). KMU müssen Herausforderungen – wie Aktivitäten und Investitionen, die zum Upgrading notwendig sind – nicht allein schultern, sondern werden vom führenden Unternehmen durch aktive Partnerförderung unterstützt, wodurch Lernprozesse einsetzen, die den KMU bei der Weiterentwicklung helfen. Hier stehen viele afrikanische Unternehmen aufgrund zahlreicher Hindernisse – wie Mangel an zuverlässiger Stromversorgung, an ausgebildeten Facharbeitern und Ingenieuren, Schwierigkeiten beim Zugang zu Krediten, mangelnder Lieferpünktlichkeit und unzureichender Managementkompetenz – vor großen Herausforderungen.

Vergleichende Analysen zur Entwicklung von Industrien und Unternehmen in afrikanischen Staaten zeigen, dass der Mittelstand nur sehr selten in globale und regionale Wertschöpfungsketten eingebunden ist (Altenburg und Lütkenhorst 2015; Döver und Kappel 2015). Allerdings gibt es einige Beispiele für eine gelungene Partizipation an industriellen Clustern und Wertschöpfungsketten, beispielsweise die südafrikanische Weinindustrie, die Leder- und Textilindustrie in Äthiopien, die Blumen- und Gemüseproduktion in Kenia und Uganda. Die südafrikanische Automobilindustrie bindet zudem lokale Unternehmen als Zulieferfirmen ein.

Verstädterung und Mittelstandsunternehmen in Afrika: „Agglomeration Economies“

Wie Henderson (2013) und McMillan et al. (2014) herausarbeiten, vollzieht sich der afrikanische Urbanisierungsprozess anders als in anderen Teilen der Welt: Die steigende Urbanisierung gehe in Afrika nicht mit einer forcierten Industrialisierung einher, sondern mit einem wachsenden informellen Sektor. Söderbom und Teal (2002/2003) argumentieren zudem, dass es in Afrika lediglich „Enklaven höherer Produktivität“ gebe, größere Firmen, die isoliert und ohne bedeutende Linkages zur lokalen Industrie agieren.

Diesen Einschätzungen kann nicht ohne Weiteres zugestimmt werden, denn es sprechen einige neuere Trends dafür, dass sich in einigen Ländern Afrikas ein Wandel von der Agrargesellschaft hin zu einer urbanen Gesellschaft mit Industrialisierung und einem innovativen, wachsenden – wenngleich kleinen – Mittelstand vollzieht.

Beispiele für sich selbst tragende Dynamiken sind in zahlreichen afrikanischen Millionenstädten erkennbar. In den wachsenden Zentren entstehen große Konsummärkte, die ausländische wie inländische Investoren anziehen. Die herausragenden Zentren dieser Entwicklung in Subsahara-Afrika sind Johannesburg, Kapstadt, Nairobi, Lagos und Abidjan. Zahlreiche afrikanische Städte werden zu „Urban Hubs“, modernen Industrie- und Dienstleistungszentren mit entsprechenden Möglichkeiten für technologisch fortgeschrittene und produktive mittelständische Unternehmen.

Grundsätzlich besteht ein Zusammenhang zwischen der wachsenden Mittelschicht in den wirtschaftlichen Zentren und der Entwicklung eines innovativen mittelständischen Unternehmertums, das die wachsende und sich verändernde Konsumnachfrage bedient, die sich deutlich von den Konsummustern der Armen unterscheidet. Der Mittelstand ist in der Lage, Konsumgüter für die Mittelschichten herzustellen. Er ist im Dienstleistungssektor, der Metallverarbeitung, Textilindustrie, der pharmazeutischen Industrie und im Transportsektor tätig und bedient auch die Freizeitaktivitäten der Mittelschichten mit Hotels, Restaurants, Lodges und Ferienwohnungen. Dieser Prozess in großen Urban Hubs ist während der letzten Jahre deutlich vorangekommen. Die Ausdifferenzierung der Unternehmen bleibt allerdings bislang gering, wie die nachfolgenden Beispiele zeigen.

Dabei sind auch die Motive von Investoren aus dem Ausland von Bedeutung: Neuere Studien über Kenia, Nigeria, Marokko oder Äthiopien haben ergeben, dass ausländische Direktinvestitionen in den letzten Jahren verstärkt in arbeitsintensive Sektoren geflossen sind und Lohnkostenvorteile genutzt wurden. Die sogenannten Investitionen auf der grünen Wiese („Greenfield Investments“) fließen vor allem in die Leder-, Schuh- und Textilindustrie in der Nähe der jeweiligen Hauptstädte; in Einzelfällen wird mit lokalen Unternehmen kooperiert (AfDB 2016). Andere Städte Afrikas schaffen den Sprung wiederum nicht. Hier gibt es eine große und steigende Zahl oft schlecht ausgebildeter Unterbeschäftigter, die ihr Überleben durch Kleinhandel und informelle Tätigkeiten sichern.

Der Mittelstand entwickelt sich besonders gut, wenn in den urbanen Zentren die staatlichen wie privaten Institutionen (die Mesoebene) besonders gut funktionieren, d.h. wenn eine Vielfalt an Forschungseinrichtungen, Business Development Services und staatlichen Programmen die Unternehmensentwicklung fördert bzw. sie überhaupt ermöglicht (Krugman 1991). Besonders bedeutend ist die Verfügbarkeit von Ingenieuren und Facharbeitern, die für industrielle Neuerungsprozesse besonders wichtig sind. Unternehmen können dann auf ein wachsendes Potenzial an qualifizierten Arbeitskräften zurückgreifen. Die Ansiedlung von Zulieferbetrieben, die für die großen Unternehmen Vorprodukte herstellen, kann einen Schub erzeugen und zur Einstellung von Arbeitskräften führen. Durch diesen Kreislauf lassen sich auch technologische Externalitäten – Auswirkungen ökonomischer Entscheidungen auf unbeteiligte Marktteilnehmer – erzeugen, denn die Ansiedlung von Industriezweigen und die Nachfrage nach hochqualifizierten Arbeitskräften bewirken auch einen Wissenstransfer in alle anderen Sektoren. Durch intensive Kooperation und Kommunikation der Firmen untereinander können sich neue technologische Entwicklungen schnell verbreiten und sind für alle Betriebe zugänglich. In industriellen Clustern und Wertschöpfungsketten können sich Technologie- und Wissenstransfers am schnellsten vollziehen.

Uganda, Tunesien und Nigeria – neue Dynamik des Mittelstands?

Die folgenden Länderbeispiele verdeutlichen die verschiedenen Einkommensniveaus und die unterschiedliche Größe der Mittelschichten und setzen diese in Relation zur Entwicklung eines unternehmerischen Mittelstands. Ugandas Mittelschicht ist klein und der Unternehmenssektor von informellen Betrieben gekennzeichnet, vor allem im Handel, Kleinhandel, der Nahrungsmittelherstellung und -verteilung sowie in der Produktion einfacher Konsumgüter (Möbel, Fenster) und im Reparatursektor. Es wird geschätzt, dass es in Uganda circa 800.000 Mikro- und Kleinunternehmen gibt, die vor allem Güter des täglichen Lebensbedarfs für die arme Bevölkerung (Menschen ohne regelmäßige Einkünfte) und die „Floating Classes“ produzieren. 90 Prozent der Firmen sind Mikrounternehmen, davon 60 Prozent mit nur einem Beschäftigten. Nur 4 Prozent der Unternehmen haben zwischen fünf und neun Beschäftigte und gerade 2 Prozent der Firmen beschäftigen mehr als zehn Mitarbeiter. Der Umsatz der Kleinstbetriebe lag im Jahr 2014 unter 1.000 USD und 45 Prozent der Kleinbetriebe mit zwei bis vier Beschäftigten hatten 2014 einen Umsatz von weniger als 10 Millionen Shilling (2.800 EUR) (World Bank und IFC 2014; GoU 2016).

Zahlreiche Studien betonen, dass sich das Umfeld für KMU in Uganda während der letzten zehn Jahre verbessert hat, es aber weiterhin beträchtliche Investitionshemmnisse gibt, die ihr Wachstum behindern:

Ein unzureichendes Finanz- und Rechtssystem schränkt das Wachstumspotenzial von Unternehmen ein. Probleme bei der Versorgung mit Elektrizität und Wasser zählen zu den wichtigsten Hindernissen für KMU in Uganda.

Massenproduktionsvorteile und Eintrittskosten begünstigen Großunternehmen.

Großunternehmen haben in Uganda im Allgemeinen größeren politischen Einfluss und Regierungsausschreibungen bevorzugen entsprechend Großunternehmen. Zudem gibt es aufgrund ihrer wirtschaftlichen Bedeutung oft spezielle Vereinbarungen zu ihren Gunsten. Großunternehmen dominieren die Märkte und sind Teil eines Systems des „Favouritism“, über das sie Aufträge des Staates erhalten, während die KMU benachteiligt werden (Kjær 2015; Kappel und Never i.E.).

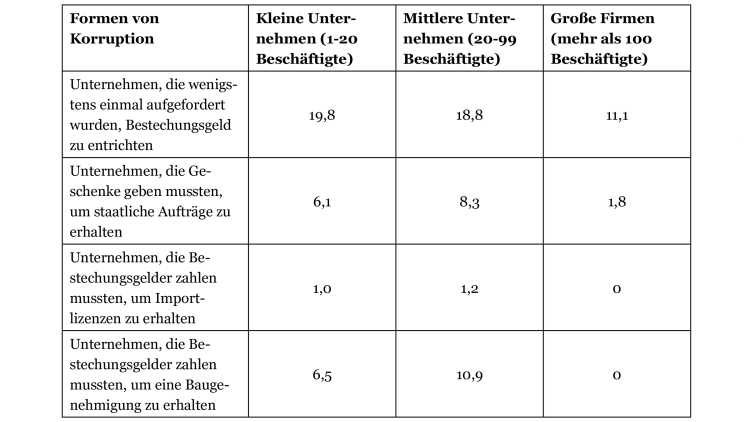

Korruption stellt ein großes Hindernis für die Entwicklung der Unternehmen dar. Auffällig ist, wie oft gerade die kleineren Unternehmen genötigt werden, Beamten Geldgeschenke zu machen, um Zugang zu Elektrizität und Wasser zu bekommen (Tabelle 2).

Es ist zu vermuten, dass das geringe Wachstum des unternehmerischen Mittelstands nicht nur eine Folge der zuvor genannten Hindernisse, der bislang geringen Einbindung in Wertschöpfungsketten und der schwach entwickelten industriellen Cluster ist, sondern auch mit dem geringen Wachstum des Konsums der Bevölkerung zusammenhängt, denn die Mehrheit der Bevölkerung ist arm bis extrem arm. Die Zahl der Menschen, die in Uganda mehr als 10 USD pro Tag verdienen, ist sehr klein, fragil und wächst kaum. Laut Untersuchungen der Weltbank gehören zur Konsumentengruppe mit den niedrigsten Einkommen 83 Prozent der Bevölkerung (auf dem Land sind es 89 Prozent, in der Stadt 49 Prozent). Der Anteil der Konsumenten mit niedrigen Einkommen liegt bei 15 Prozent (auf dem Land: 10 Prozent, in der Stadt: 40 Prozent). Während der Anteil der Konsumenten mit mittleren Einkommen im Landesdurchschnitt nur bei knapp 2 Prozent der Bevölkerung liegt, beträgt er auf dem Land gerade einmal 0,4 Prozent und in der Hauptstadt auch nur 10 Prozent (World Bank 2014a).

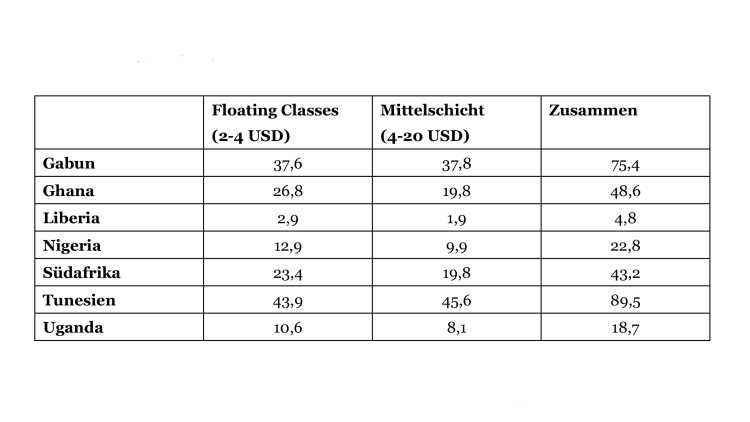

Der Vergleich Ugandas mit anderen Ländern zeigt, wie relevant die Mittelschichten für die Entwicklung des unternehmerischen Mittelstands sind. In Liberia, einem extrem armen Land, sind die Mittelschichten und auch der Mittelstand faktisch nicht existent (Tabelle 3). In Liberia gibt es fast nur informelle Mikrounternehmen (und einige ausländische multinationale Konzerne). In zahlreichen anderen Ländern ist die Anzahl der Mittelschichten („Floating Classes“ plus eigentliche Mittelschicht) eindeutig größer, beispielsweise in Tunesien oder Gabun.

Einen weiteren Hinweis auf den Zusammenhang zwischen der Entwicklung des African Mittelstand und der Mittelschichten liefern die wissenschaftlichen Arbeiten zu den KMU im nigerianischen Lagos (Adeoti 2011). In Nigeria sind 99 Prozent aller Unternehmen Mikro- und Kleinunternehmen des informellen Sektors. Sie produzieren beispielsweise Textilien, Backwaren, Snacks, Seife, Töpfe, Betten, Sofas, Aluminiumfenster, reparieren Autos, Kühlschränke und Airconditioner und betreiben Druckereien. Dennoch gibt es einen davon abweichenden Trend in der Metropole Lagos, denn hier zählen inzwischen ca. 10 Prozent der Unternehmen zum Mittelstand (Abayomi Adebisi et al. 2015). Zugleich konzentrieren sich in Lagos multinationale Unternehmen und es gibt eine Sonderwirtschaftszone. Etwa 50 Prozent aller nigerianischen Facharbeiter und Ingenieure sind in Lagos beschäftigt und die Mittelschicht ist während der letzten Jahre sehr stark angewachsen. Lagos gilt als fünftgrößter Konsumentenmarkt Afrikas.

Zahlreiche Veröffentlichungen zur Lage der KMU in Nigeria verdeutlichen die Grenzen ihres Wachstums, wie beispielsweise eingeschränkter Zugang zu Krediten, schlechte Infrastruktur, mangelnde Kompetenz der Arbeitskräfte und der Unternehmer (Adeoti 2011). Als größtes Hindernis für den Privatsektor gilt die unzuverlässige und sehr teure Elektrizitätsversorgung. Eine Reduktion dieser Hindernisse würde dem Mittelstand Wachstumsmöglichkeiten eröffnen. Um die Benachteiligungen gegenüber Groß- und ausländischen Unternehmen zu reduzieren, haben nigerianische Mittelstandsunternehmen begonnen, sich politisch zu organisieren und Verbände aufzubauen, die sich in die Wirtschafts- und Industriepolitik einmischen. Sie nehmen Einfluss auf die Gesetzgebung und die Ausgestaltung der Förderinstrumente und üben Kritik an der Vergabe staatlicher Aufträge, von denen vor allem Großunternehmen profitieren. Dennoch ist die Lobbymacht des Mittelstandes in Nigeria wie auch in Uganda und Tunesien meist gering.

In Tunesien, einem Land mit einer großen Mittelschicht, gibt es gegenwärtig keinen Zusammenhang zwischen dem Umfang der Mittelschicht und der Entwicklung eines unternehmerischen Mittelstands. 85 Prozent der Unternehmen in Tunesien sind Ein-Personen-Unternehmen; sie schaffen ca. 30 Prozent der Arbeitsplätze. Der Mittelstand macht gerade 2 Prozent der Unternehmen aus, während Mikro- und Kleinunternehmen mit 2-10 Beschäftigten einen Anteil von 12 Prozent an der Gesamtzahl der Firmen haben. Dass ein Mittelstand weitgehend fehlt, ist darauf zurückzuführen, dass die sehr kleine Zahl exportorientierter Großunternehmen (gerade 0,4 Prozent der tunesischen Firmen) allein 37 Prozent der Arbeitnehmer Tunesiens beschäftigt. Diese dominierenden Großunternehmen, die kaum Verknüpfungen mit tunesischen Zulieferern haben, schränken die Möglichkeiten für den tunesischen Mittelstand stark ein. In Tunesien, das im Vergleich zu Nigeria und Uganda eine weitaus größere Mittelschicht hat, kann der Mittelstand wegen der einseitigen staatlichen Unterstützungsmaßnahmen zugunsten von Großunternehmen, der bedeutenden Rolle ausländischer Investoren in der Produktion einfacher Konsumgüter (Textilien, Elektroindustrie) und der Ausrichtung der Wirtschaft auf den Export nach Europa seine Möglichkeiten nicht ausschöpfen. Die Verbände des Mittelstands haben bislang nur sehr geringen Einfluss auf staatliche Entscheidungen. Insgesamt lässt sich konstatieren, dass der Mittelstand eher behindert als gefördert wird (Bass, Kappel und Wohlmuth 2016), beispielsweise durch erschwerten Zugang zu Finanzdienstleistungen, Märkten, Genehmigungen, bei der Kompetenzanhebung, beim Wissens- und Technologietransfer etc. Bislang fehlen auch lokale und nationale Konzepte, um industrielle Cluster zu entwickeln.

„Missing Middle“ in Afrika?

Die Darstellung zeigt, dass die größere Kaufkraft der Mittelschichten unter gewissen Voraussetzungen zur Entwicklung eines Mittelstands beitragen und damit auch die „Missing Middle“ überwinden kann. Dennoch stellen in den betrachteten Ländern die Mikro- und Kleinunternehmen des informellen Sektors den Großteil der Betriebe. Die Wertschöpfungskette und der Export werden von Großunternehmen dominiert, während der Mittelstand sich nur langsam entwickelt und kaum in globale und regionale Wertschöpfungsketten eingebunden ist. Allerdings ändert sich dies in den modernen urbanen Zentren. Die relativ geringen Spillover-Effekte und die ebenfalls schwachen technologischen Externalitäten sind ein Indikator dafür, dass sich der Mittelstand bislang wenig entwickelt hat.

Folgender Zusammenhang zwischen der Entwicklung eines African Mittelstand und der Herausbildung von Mittelschichten lässt sich herstellen:

In Ländern mit kleinen Mittelschichten überwiegen Mikro- und Kleinunternehmen des informellen Sektors.

Es wurde vermutet, dass in Ländern mit größeren Mittelschichten auch der Anteil der KMU wächst, formelle Unternehmen eine größere Rolle spielen und die Dynamik eines African Mittelstands ausgeprägter ist. Das Beispiel Tunesien jedoch zeigt, dass der Mittelstand unbedeutend bleibt, wenn einerseits eine exportorientierte Industrialisierung von ausländischen Unternehmen verfolgt wird und andererseits Großunternehmen von staatlicher Förderung besonders profitieren, während KMU behindert werden. In Uganda und Nigeria, Ländern mit einem kleineren Mittelschichtsanteil als Tunesien, werden hingegen nicht nur die Mittelschichten, sondern auch der African Mittelstand in den wachsenden urbanen Zentren größer.

Die These von der „Missing Middle“ trifft zwar für Uganda, Nigeria und Tunesien zu, doch gibt es Belege dafür, dass in den jeweiligen urbanen Zentren (Kampala, Lagos und Tunis) mit einer größeren Mittelschicht der Mittelstand eine steigende Bedeutung hat und die Konsumnachfrage der Mittelschichten bedient. Einige der Mittelstandsunternehmen sind auch in der Lage, durch die Nutzung von technologischen Externalitäten im Wettbewerb mit ausländischen Konkurrenten zu bestehen.

Unsere Darstellung verdeutlicht, dass die Urbanisierung und das Anwachsen der Mittelschichten nicht notwendigerweise zu einem Wachstum der Mittelstandsunternehmen führen müssen. Tatsächlich ist das Verhältnis von Konsumverhalten der Mittelschichten und unternehmerischer Tätigkeit wesentlich komplexer. Die jeweilige nationale Wirtschafts- und Industriepolitik, das Förderinstrumentarium für den privaten Sektor, Hindernisse für unternehmerische Entfaltung, das institutionelle Umfeld, unbedeutende Forschungseinrichtungen und der meist geringe Einfluss von Interessenverbänden beeinträchtigen die Entstehung und die Ausbreitung mittelständischer Unternehmen.

Footnotes

References

Abayomi Adebisi, Sunday, Gloria Chinyere Alaneme und Aiwanehi Barbara Ofuani (2015), Challenges of Finance and the Performance of Small and Medium Enterprises (SMES) in Lagos State, in: Developing Country Studies, 5, 8, 46-57.

Adeoti, John Olatunji (2011), Explaining the Characteristics and Efficiency of Manufacturing Firms in Lagos, Arbeitspapier, Ibadan: NISER (15. Juli 2016).

African Development Bank (AfDB) (2011), The Middle of the Pyramid: Dynamics of the Middle Class in Africa, Market Brief, 20. April, www.afdb.org/fileadmin/uploads/afdb/Documents/Publications/The%20Middle%20of%20the%20Pyramid_The%20Middle%20of%20the%20Pyramid.pdf (10. April 2016).

African Development Bank (AfDB), Organisation for Economic Co-operation and Development (OECD) und United Nations Development Programme (UNDP) (2016), African Economic Outlook 2016: Sustainable Cities and Structural Transformation, Paris.

Altenburg, Tilman, und Wilfried Lütkenhorst (2015), Industrial Policy in Developing Countries: Failing Markets, Weak States, Cheltenham: Edward Elgar Publishing.

Bass, Hans-Heinrich, Robert Kappel und Karl Wohlmuth (2016), Ansatzpunkte einer nationalen Beschäftigungsstrategie für Tunesien, Berlin: Friedrich-Ebert-Stiftung, www.fes.de/cgi-bin/gbv.cgi?id=12921&ty=pdf.

Brach, Juliane, und Robert Kappel (im Erscheinen), Normbildungsdynamiken in transnationalen Wertschöpfungsketten: Eine Forschungsagenda, in: Cord Jakobeit, Robert Kappel und Ulrich Mückenberger (Hrsg.), Transnationale Normbildungsnetzwerke, Baden-Baden: Nomos.

Daniel, Antje, Sebastian Müller, Florian Stoll und Rainer Oehlschläger (Hrsg.) (2016), Afrikanische Gesellschaften im Wandel: Mittelschichten, Mittelklassen oder Milieus?, Baden-Baden: Nomos.

Döver, Melike, und Robert Kappel (2015), Hürden für die Industrialisierung in Afrika, GIGA Focus Afrika, 7, Hamburg: GIGA, www.giga-hamburg.de/de/system/files/publications/gf_afrika_1507.pdf (15. Oktober 2016).

Gelb, Alan, Christian J. Meyer und Vijaya Ramachandran (2014), Development as Diffusion: Manufacturing Productivity and Sub-Saharan Africa’s Missing Middle, CDG Working Paper, 357, Washington, D.C.: Center for Global Development, www.cgdev.org/sites/default/files/development-diffusion-market-productivity_final.pdf (12. Mai 2016).

Giesbert, Lena, und Simone Schotte (2016), Afrikas neue Mittelschicht: Fakten und Fiktionen ihrer transformativen Kraft, GIGA Focus Afrika, 1, Hamburg: GIGA, www.giga-hamburg.de/de/system/files/publications/gf_afrika_1601.pdf (15. Oktober 2016).

Government of Uganda (GoU) (2015), Second National Development Plan (NDPII), 2015/16 – 2019/20, Kampala: GoU, Ministry of Finance, Planning and Economic Development, www.finance.go.ug (10. Mai 2016)

Grimm, Michael, Pieter Knorringa und Jann Lay (2012), Constrained Gazelles: High Potentials in West Africa’s Informal Economy, in: World Development, 40, 7, 1352-1368.

Henderson, Vernon, Mark Roberts und Adam Storeygard (2013), Is Urbanisation in Sub-Saharan Africa Different?, World Bank Policy Research Working Paper, 6481, Washington, D.C.: World Bank, http://documents.worldbank.org/curated/en/309811468194345036/pdf/WPS6481.pdf (18. Oktober 2016).

Iacovone, Leonardo, Vijaya Ramachandran und Martin Schmidt (2013), Stunted Growth: Why Don’t African Firms Create More Jobs, CDG Working Paper, 353, Washington, D.C.: Center for Global Development (18. Oktober 2016).

Ishengoma, Esther, und Robert Kappel (2011), Business Environment and Growth Potential of Micro and Small Manufacturing Enterprises in Uganda, in: African Development Review, 23, 3, 352-365.

Kappel, Robert (2016), Von informellen Unternehmen zum African Mittelstand? Differenzierungen im afrikanischen Unternehmertum, in: Antje Daniel, Sebastian Müller, Florian Stoll und Rainer Oehlschläger (Hrsg.), Afrikanische Gesellschaften im Wandel - Mittelschichten, Mittelklassen oder Milieus?, Baden-Baden: Nomos, 87-110.

Kappel, Robert, Utz Dornberger, Michaela Meier und Ute Rietdorf (2003) (Hrsg.), Klein- und Mittelunternehmen in Entwicklungsländern: Die Herausforderungen der Globalisierung, Hamburg: Deutsches Übersee-Institut.

Kappel, Robert, und Babette Never (im Erscheinen), Favouritism: The Political Economy of Enterprise Development in Uganda, unveröffentlichtes Manuskript.

Kjær, Anne Mette (2015), Political Settlements and Productive Sector Policies: Understanding Sector Differences in Uganda, in: World Development, 68, 230-241.

Krugman, Paul (1991), Geography and Trade, Leuven: Leuven University Press/Cambridge: Cambridge University Press.

McMillan, Margaret, Dani Rodrik und Íñigo Verduzco-Gallo (2014), Globalisation, Structural Change, and Productivity Growth, with an Update on Africa, in: World Development, 63, 11-32.

Söderbom, Måns, und Francis Teal (2002/2003), How Can Policy Towards Manufacturing in Africa Reduce Poverty?, in: Karl Wohlmuth and Tobias Knedlik (Hrsg,), African Development Perspectives Yearbook, 9, Unit 1: Private Sector Development and Economic Reform, 29-52.

World Bank (2012), Enterprise Surveys, Washington D.C., www.enterprisesurveys.org (15. Juli 2016).

World Bank (2014a), Country Highlights Uganda 2013, Washington, D.C.

World Bank (2014b), The Unfinished Revolution, Report 86179-TN, Washington, D.C.

World Bank and International Finance Corporation (IFC) (2013), Country Profile Uganda, Enterprise Surveys, Washington, D.C.

General Editor GIGA Focus

Editor GIGA Focus Africa

Regional Institutes

Research Programmes

How to cite this article

Kappel, Robert (2016), Rise of the "African Mittelstand", GIGA Focus Africa, 5, Hamburg: German Institute for Global and Area Studies (GIGA), http://nbn-resolving.de/urn:nbn:de:0168-ssoar-49061-2

Imprint

The GIGA Focus is an Open Access publication and can be read on the Internet and downloaded free of charge at www.giga-hamburg.de/en/publications/giga-focus. According to the conditions of the Creative-Commons license Attribution-No Derivative Works 3.0, this publication may be freely duplicated, circulated, and made accessible to the public. The particular conditions include the correct indication of the initial publication as GIGA Focus and no changes in or abbreviation of texts.

The German Institute for Global and Area Studies (GIGA) – Leibniz-Institut für Globale und Regionale Studien in Hamburg publishes the Focus series on Africa, Asia, Latin America, the Middle East and global issues. The GIGA Focus is edited and published by the GIGA. The views and opinions expressed are solely those of the authors and do not necessarily reflect those of the institute. Authors alone are responsible for the content of their articles. GIGA and the authors cannot be held liable for any errors and omissions, or for any consequences arising from the use of the information provided.