- Home

- Publications

- GIGA Focus

- Japans Alternativen zu Silicon Valley

GIGA Focus Asia

Japan’s Alternatives to Silicon Valley

Number 3 | 2016 | ISSN: 1862-359X

In Europe and Japan, start-ups are regarded as guarantors of the global competitiveness of a country. Silicon Valley is viewed worldwide as the paragon for innovation and success. Japan, by contrast, has a reputation for providing an unfavourable ecosystem for innovation and (global) start-ups. Nevertheless, the current dynamic developments and success stories from the Japanese start-up scene are turning that image on its head.

Japan’s start-up scene is mobilising and, in the process, shifting the balance of power within the country’s innovation system, which has been dominated by large companies since the 1960s. Japan’s long tradition of start-ups, successful “established” entrepreneurs, and an increasing amount of risk capital are all bolstering these developments. Consequently, the start-up scene is emanating a spirit of optimism and a new self-image, which are helping Japan to position itself as a start-up hub in Asia.

Prime Minister Abe made financial and structural support for start-ups a pillar of his Abenomics programme. The start-up scene regards him as its ally and as a symbol of the “power of failure.”

Clusters of innovation, such as “Bit Valley,” and new concepts coming out of Japan’s large companies, such as “open innovation” and intrapreneurship (increasing the number of spin-offs), further promote dynamism. Due to economic failures of electronics companies such as Panasonic and Sharp, start-ups are attracting more interest and the labour market is becoming increasingly mobile.

Until recently, the mark of success for Japanese universities was to see as many of their graduates as possible working in large companies or in the governmental sector. Nowadays, by developing spin-offs and offering entrepreneurship training, universities have taken on a new role in the Japanese innovation system. In this process, traditional “silos” are opening up, indicating a drastic change in Japan.

Policy Implications

By focusing on Silicon Valley as the ideal model of success, Japan runs the risk of overlooking and thus poorly marketing its own success stories. Two strategies lend themselves as possible solutions: 1. targeted national and international marketing of Japanese start-up success stories, 2. effective accelerated programmes designed to promote precisely those start-ups that show high growth potential by facilitating their scaling up and thus contributing to Japan’s economic growth.

Japans Start-up-Ökosystem – Image und Realität

Start-ups – insbesondere im Hochtechnologiebereich – werden sowohl in Deutschland und Europa als auch in Japan als Lösung wirtschaftlicher Probleme und als Garant für die globale Wettbewerbsfähigkeit eines Landes gesehen. Dabei bezeichnet der Begriff Start-up ein junges Unternehmen, das mit einer innovativen Geschäftsidee bzw. Problemlösung gegründet wird und zum Ziel hat, schnell zu wachsen und einen hohen Marktkapitalwert zu erreichen.

Silicon Valley gilt weltweit als Vorbild für ein erfolgreiches Start-up-Ökosystem. So wird beispielsweise in den Medien jüngst „Berlin Valley” gefeiert, und weltweit wurden Start-up-freundliche Börsen geschaffen. Doch das Ökosystem des kalifornischen Silicon Valley ist komplex und schwer nachzuahmen, insbesondere weil es dynamisch und häufig nicht planbar ist. So hat sich auch Berlin nicht durch gezielte Programme oder Förderung zum Start-up-Hub entwickelt, sondern Faktoren wie billiger Wohnraum, junge Kreative und eine allgemeine Aufbruchstimmung haben hier eine größere Rolle gespielt. Zudem unterscheiden sich die Innovationssysteme der USA, Japans und Europas traditionell stark (z.B. Nelson 1993). Die empirische Datenlage erzeugt auch eine Schieflage: Während die Rolle von Start-ups für Innovationen in Silicon Valley, im Großraum Boston und teilweise auch in Europa gut erforscht ist (z.B. Chatterji, Glaeser und Kerr 2013; Fazio et al. 2016), gibt es nur wenige empirische Studien zum Start-up-Ökosystem in Japan (siehe auch Hemmert et al. 2016).

Japan hat nach nunmehr 20 Jahren wirtschaftlicher Stagnation den Ruf, ein für Innovationen und (global agierende) Start-ups äußerst ungünstiges Ökosystem bereitzustellen. Statistiken auf der Makroebene liefern ein widersprüchliches Bild: So hat Japan beispielsweise die höchsten Ausgaben für Forschung und Entwicklung (F&E) weltweit (3,6 Prozent des BIP) und die Innovationskapazität Japans ist – gemessen an der Zahl von Patenten als einem üblichen Indikator – doppelt so hoch wie im OECD-Durchschnitt (OECD 2015). Andere Statistiken scheinen Japans negatives Image allerdings zu bestätigen: Japan liegt bei der Zahl von Start-ups im internationalen Vergleich weit hinten (nur eins von zwanzig Unternehmen in Japan ist ein Start-up, in den USA liegt die Quote bei eins zu zehn). Beim Global Entrepreneurship Monitor landet Japan auf dem vorletzten Platz (Kelley, Singer und Herrington 2015). Doch solche Daten – wie auch solche zu F&E-Ausgaben und zu Patenten – müssen im Kontext und mit Vorsicht interpretiert werden. So zeigen andere Statistiken, dass in Japan junge Start-ups proportional mehr zur Schaffung von Arbeitsplätzen beitragen als in jedem anderen OECD-Land (Criscuolo, Gal und Menon 2014).

Dieser Beitrag betrachtet schlaglichtartig aktuelle Entwicklungen in den folgenden Bereichen, die im Allgemeinen als Erfolgsfaktoren für ein Start-up-Ökosystem gelten: Top-Talente und erfolgreiche Unternehmer, politische und strukturelle Rahmenbedingungen, Finanzierungsmöglichkeiten, Infrastruktur (wie z.B. Innovationscluster, Rolle von Universitäten, Inkubatorenprogramme), das Zusammenspiel der Akteure, sowie kulturelle und gesellschaftliche Einstellungen gegenüber Unternehmertum. Die Ausführungen werden durch Beobachtungen und Interviews der Autorin vor Ort gespeist.

Japans lange Start-up-Tradition

Bereits im späten 17. Jahrhundert hatte sich – trotz der Abschottung Japans – in Edo (dem heutigen Tokyo) eine reiche Kultur von Kaufleuten und Händlern entwickelt. Nach der Öffnung des Landes in der Mitte des 19. Jahrhunderts brachten japanische Unternehmer sogenannte zaibatsu (große Unternehmergruppen) hervor, angeführt von Mitsui, Mitsubishi und Sumitomo (Bergbau, Handel und Bankwesen). Während des Ersten Weltkrieges entstanden zahlreiche Firmen in der verarbeitenden Industrie wie z.B. Toshiba, NEC, Hitachi, Shiseido, Nikon, Kobe Steel und Matsushita (Panasonic). Eine weitere Generation japanischer Unternehmer zeigte sich in den 1930er Jahren. Ein prominentes Beispiel ist der Automobilkonzern Toyota, der im Jahr 1937 als Garagenfirma gegründet wurde und später die automobile Massenproduktion mit „just-in-time“-Prozessen revolutionierte. Weitere Beispiele sind Nissan, Fujitsu, Ricoh und Canon. Nach dem Zweiten Weltkrieg wurden Konzerne wie Sony, Honda und NTT gegründet. Sony hat Ende der 1970er Jahre mit seinem Walkman die Unterhaltungselektronikbranche (und auch den jungen Steve Jobs bei Apple) inspiriert.

Mit dem wirtschaftlichen Aufschwung Japans wurde es ruhig(er) um die Start-up-Szene. Doch Ende der 1990er Jahre begann eine neue erfolgreiche Phase japanischer Start-ups, die sich während der Amtszeit von Premierminister Koizumi (2001-2006) fortsetzte. Hiroshi Mikitani gründete im Jahr 1997 die globale Online-Shopping-Mall Rakuten (Marktkapitalisierung 17 Mrd. USD). Mindestens zehn weitere Firmen, die als japanische „unicorns“ bezeichnet werden können und heute eine Marktkapitalisierung von mehreren Milliarden USD vorweisen, folgten, z.B. Gung Ho (1998, Spiele-Entwickler, 4,5 Mrd. USD), Mixi (2000, sozialer Netzwerkdienst für Smartphone-Spiele, 4,4 Mrd. USD), DeNA (1999, Spielesoftware-Entwickler für Smartphones, 2,1 Mrd. USD). Japan ist im mobilen Internet bis heute eine Großmacht, die in den vergangenen zehn Jahren viele neue Firmen hervorgebracht hat. Mit dem Erdbeben in Kobe im Jahr 1995 begann in Japan eine Welle von „sozialem Unternehmertum“, die bis heute anhält und sich insbesondere seit dem großen Tohoku-Erdbeben im Jahr 2011 und dem Nukleardesaster verstärkt.

Die Aufbruchstimmung der Start-up-Szene wurde im Jahr 2006 jedoch stark gebremst: Takafumi Horie, ehemaliger Student der Tokyo University und Gründer des erfolgreichen börsennotierten Webdesign-Start-ups Livedoor, wurde wegen Aktienbetruges und Geldwäsche angeklagt und zu einer zweieinhalbjährigen Haftstrafe verurteilt. Unabhängig davon, wie stichhaltig die Anschuldigungen waren, sahen zahlreiche Zeitungskommentatoren und viele in der Start-up-Szene vor allem politische Gründe hinter der Aktion: die Antwort des Establishments auf den mit unkonventionellen Geschäftsmethoden agierenden und mit Geld protzenden Jungunternehmer. Die globale Finanzkrise ab dem Jahr 2009 schwächte die Start-up-Szene weiter.

Die japanische Gründerszene macht mobil

Seit etwa fünf Jahren kommt die Gründerszene wieder zunehmend in Fahrt, wobei die Erfolge der in den 1990er Jahren gegründeten Unternehmen dieser Entwicklung Rückhalt bieten und die Dynamik verstärken. Start-ups mit großen Gewinnen in kurzer Zeit sind keine Seltenheit mehr in Japan, doch sie machen kaum Schlagzeilen, auch oft dann nicht, wenn sie global expandieren – was sie zunehmend tun. Hightech Start-ups sind nach wie vor wenig verbreitet. Doch auch hier finden sich in letzter Zeit zunehmend Erfolgsbeispiele mit hohen Erträgen, z.B. im Biotech- und Finanzdienstleistungstechnologie-Bereich (Asakura 2015: 124). Auch sogenannte Lean Start-ups machen in Japan zunehmend Schule. Durch Cloud Computing und andere Innovationen können diese Start-ups ihre Startkosten senken, und sie nutzen Crowdfunding zunehmend als Finanzierungsmöglichkeit.

Die Gründerszene arbeitet in Abgrenzung zu Takafumi Horie bewusst an einem neuen Image. Die Jungunternehmergruppe Samurai Startup Island, die im Jahr 2011 von Kentaro Sakakibara ins Leben gerufen wurde, ist ein bekanntes Beispiel hierfür. Getreu dem Namen sollen Werte aus der Samurai-Kultur als Grundlage dienen, um eine global vernetzte Start-up-Szene aufzubauen. Sakakibara rät, protziges Gehabe zu vermeiden und eher die demütige Art der Risikobereitschaft eines Samurai an den Tag zu legen, um so Akzeptanz in der nach wie vor sehr konservativen und egalitären japanischen Gesellschaft zu finden.

Auch mit einer Reihe von Veranstaltungen macht die japanische Gründerszene mobil. So hat Rakuten-Chef Mikitani im Jahr 2013 den Global New Economy Summit (NEST) ins Leben gerufen, der seitdem jährlich in Tokyo stattfindet, im Jahr 2016 mit etwa 70 Sprechern und 3.000 Teilnehmern, darunter Premier Abe als Stammgast. NEST hat Silicon Valley fest im Blick, was u.a. das diesjährige Panel „Tokyo as a New Silicon Valley“ zum Ausdruck bringt. Beim Event „Slush Asia“ geht der Blick eher zu aufstrebenden Märkten in Asien. Dieser erste ausländische Ableger vom finnischen „Slush“, das im Jahr 2008 in Finnland von Jungunternehmern zwecks Vernetzung gegründet wurde und inzwischen das „Woodstock“ der Start-up- und Venture-Kapital-Szene ist, fand dieses Jahr zum zweiten Mal in Tokyo statt. Die Teilnehmerzahl lag bei ca. 4.000, darunter 360 Start-ups, 100 Investoren, 200 Journalisten und 60 Redner aus 38 Ländern, darunter Aki Abe, die Frau des Premiers. Das Event fand von Anfang an auf Englisch statt, und das Teilnehmerfeld am Start-up-Wettbewerb ist international. Damit hat es Symbolcharakter: Japan positioniert sich als Start-up-Hub in Asien. Auf den meisten anderen Veranstaltungen der Szene in Japan wird Japanisch gesprochen.

Abenomics und die Schaffung neuer Anreizsysteme durch die Politik

Shinzo Abe ist der erste japanische Premierminister, der Start-ups zu einem zentralen Bestandteil seiner Politik gemacht hat, wenn auch erst in seiner zweiten Amtszeit seit dem Jahr 2012. Er sieht die im Vergleich zu den USA geringe Zahl von Start-ups als große Schwäche der japanischen Wirtschaft und machte daher ihre Förderung zu einer der Säulen seines Abenomics-Programms. Ziel ist es, ihre Zahl bis zum Jahr 2020 auf ca. 200.000 zu erhöhen (d.h. eine Verdoppelung der im Jahr 2014 existierenden Firmenzahl). Der Anteil von Start-ups an der Gesamtzahl existierender Firmen in Japan läge dann bei etwa 10 Prozent, exakt der Anteil, den Start-ups im Silicon Valley haben. Zur Erreichung dieses Ziels wurden eine Vielzahl finanzieller Förderprogramme aufgelegt, umfangreiche Strukturreformen eingeleitet, und die Ausbildung an Universitäten im Bereich von Entrepreneurship unterstützt. Die Internationalisierung der japanischen Start-up-Szene wird gefördert: Jungunternehmer, KMUs sowie Risikokapital-Unternehmen sollen z.B. durch Mentorshipprogramme und gemeinsame Seminare stärker mit Silicon Valley verbunden werden (die sog. kakehashi-Initiative, „Brücke der Innovationen zwischen Silicon Valley und Japan“).

Auch die finanziellen Hürden zur Gründung von Unternehmen wurden herabgesetzt. So kann eine kabushiki kaisha (Aktiengesellschaft) seit ein paar Jahren mit einem Kapital von einem JPY (sic!) gegründet werden, zuvor waren etwa 100.000 USD notwendig (Corbin 2014). Versprochene Strukturreformen sollen bestehende Hürden für neue Produkte und Dienstleistungen beseitigen. Auch das Steuersystem soll modifiziert werden, um Anreize für sogenannte „Business Angels“ zu schaffen, also einflussreiche Einzelpersonen, die sich finanzell an Unternehmen beteiligen und gleichzeitig mit Know-how und Kontakten unterstützen.

Die Start-up-Szene Japans sieht Abe als ihren Verbündeten, doch wie effektiv die eingeleiteten Fördermaßnahmen und Strukturreformen sind, muss sich erst noch zeigen. Der generelle Fokus auf die Erhöhung der Zahl von Start-ups, unabhängig von ihrem Wachstumspotenzial, könnte sich nachteilig auswirken. Zudem stellt sich die Frage, inwieweit die verschiedenen Förderprogramme komplementär zueinander sind, oder sogar einander entgegenwirken.

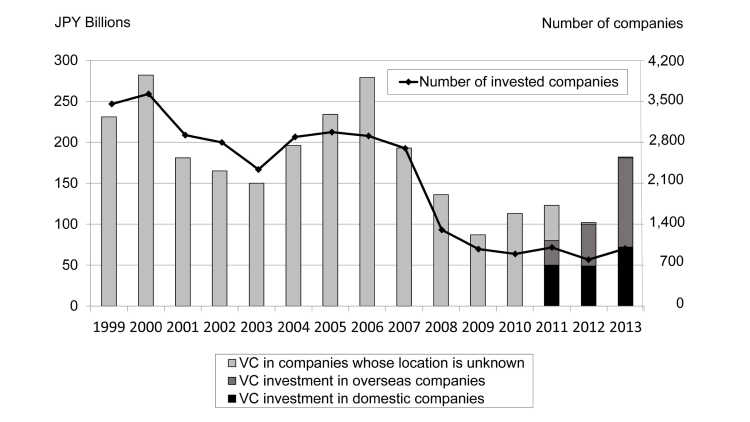

Erholung des Risikokapitalmarktes und Engagement unabhängiger Kapitalgeber

Infolge des Skandals um Unternehmensgründer Horie und des Börseneinbruchs seiner Firma Livedoor im Jahr 2006 brach der Risikokapitalmarkt ein und erreichte vor dem Hintergrund der welweiten Finanzkrise im Jahr 2009 einen historischen Tiefstand. Seit dem Jahr 2010 erholt sich der Markt wieder zunehmend. Doch generell sind Risikokapitalinvestitionen in Japan im Vergleich zu den USA niedrig, was die traditionelle Abhängigkeit des Unternehmenssektors von Bankkrediten reflektiert. Der Risikokapitalmarkt in Japan beträgt lediglich etwas mehr als 0,02 Prozent des BIP, was ein Siebtel des Risikokapitalmarktes der USA darstellt (OECD 2014: 91). Von Unternehmen werden 80 Prozent des Risikokapitals bereitgestellt (Corporate Venture Capital), in den USA sind es 20 Prozent wobei Business Angels hier die Hauptrolle spielen. Zudem fließen lediglich etwa 9,6 Prozent des Risikokapitals in Start-ups, in den USA sind es 17,6 Prozent. Des Weiteren werden ca. 90 Prozent des Risikokapitals in die Anfangsphase (seed stage) von Start-ups investiert und der later-stage-Finanzierung wird wenig Bedeutung beigemessen, in den USA ist das Verhältnis etwa 50:50. Etwa 60 Prozent des Risikokapitals gehen ins Ausland (größtenteils in die Region Asien-Pazifik), Investitionen aus dem Ausland in japanische Start-ups sind noch selten. Laut Aussagen von Vertretern des japanischen Wirtschaftsministeriums und des Venture Capital Research Institutes, die sich gegenüber der Autorin auf noch nicht veröffentliche Statistiken beriefen, ändert sich dies zunehmend und japanische Start-ups ziehen verstärkt Investitionen aus dem In- und Ausland auf sich.

Unabhängige Risikokapitalgeber spielen seit ein paar Jahren eine immer aktivere Rolle. So wurden beispielsweise im Zeitraum von Januar 2013 bis Oktober 2014 neue Risikokapitalfonds in Höhe von insgesamt etwa 2,6 Mio. USD aufgelegt; von unabhängigen Kapitalgebern stammte 43 Prozent dieses Risikokapitals, 36 Prozent aus dem Finanzwesen und 19 Prozent von Unternehmen. Damit verschiebt sich das Kräfteverhältnis im Innovationssystem. Die Start-up-Szene wird unabhängiger vom Staat und auch von Großunternehmen und kann so nach und nach eigene Regeln ins Spiel bringen.

Viele der inzwischen etablierten Entrepreneure investieren in junge Start-ups und haben wie das Unternehmen GLOBIS eigene Venture-Fonds aufgelegt. Im IT-Bereich gibt es mittlerweile mindestens zehn Inkubatoren, die als Starthilfe für Jungunternehmer mehrmonatige Programme mit jeweils fünf oder sechs angeschobenen Start-ups anbieten. Die zwei größten und bekanntesten Inkubatoren sind Open Network Lab und Movida. Andere sind das bereits erwähnte Samurai Incubate. Diese drei Inkubatoren können auch ein nennenswertes internationales Mentorennetzwerk vorweisen, die meisten anderen kaum. Auf einflussreiche Business Angels trifft man auch in Japan seit ein paar Jahren immer häufiger (Goji 2015). Zwei Beispiele aus jüngster Zeit sind das Tokyo Angel Network (ANRI) und der Tokyo Founders Fund (TFF), die beide von jungen Unternehmern gegründet wurden.

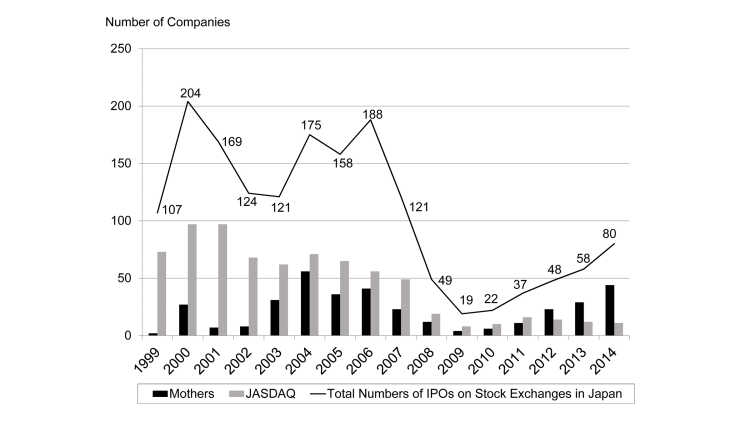

Börsengänge seit dem Jahr 2010 wieder im Aufwärtstrend

Auch IPOs (Initial Public Offering) erreichten in Japan im Jahr 2009 einen Tiefstand (s. Abb. 2). Im Jahr 2014 sind 80 neue Unternehmen an die japanische Börse gegangen, was einen Aufwärtstrend im sechsten Jahr in Folge bedeutete. Experten gehen davon aus, dass sich dieser Trend weiter fortsetzt (Hayase und Goto 2015), insbesondere auch beim Mother Index (s.u.), was eine zunehmende Dynamik der Start-up-Szene zeigt. Allerdings ist das durchschnittliche IPO-Volumen in den USA nach wie vor deutlich höher als in Japan: 70 Prozent der IPOs in Japan haben einen Marktkapitalwert von weniger als 30 Mio. USD (in den USA sind es 8 Prozent) (Hayase und Goto 2015: 6).

Gründer und Investoren eines Start-ups haben häufig die Absicht, das Unternehmen nach wenigen Jahren auf dem freien Markt anzubieten, entweder einem etablierten Unternehmen durch M&A (Mergers & Acquisition, „Beteiligung und Übernahme“) oder vielen Aktionären durch einen Börsengang (IPO). In Japan streben etwa 80 Prozent der Start-ups IPOs als Exitstrategie an, lediglich 10-20 Prozent ein M&A. Im Silicon Valley ist die Relation umgekehrt. Die Tokyoter Börse, gemessen an ihrer Marktkapitalisierung die größte Börse in Asien und die drittgrößte weltweit, bietet jungen Start-ups recht einzigartige Möglichkeiten: So ist Mothers ein Index, der speziell für Start-ups mit hohem Wachstumspotenzial aufgelegt wurde. Mehr als die Hälfte der IPOs fand im Jahr 2014 in Mothers statt, wobei die stärksten Sektoren IT, Biotechnologie und Gaming sind. Um in Mothers gelistet zu werden ist ein Jahresumsatz von mindestens 1 Mio. USD und eine Ausgabe von mindestens 1.000 Aktien notwendig (auf Nasdaq sind es 1,1 Millionen Aktien). Vorteile eines frühen Börsengangs sind höhere Sichtbarkeit, Darstellung der Tragfähigkeit bzw. des Potenzials des Unternehmens, um so leichter Talente rekrutieren und weiteres Kapital akquirieren zu können.

Innovationscluster „Bit Valley” und Start-up-Formate japanischen Stils

Der Bezirk Shibuya in Tokyo ist weltweit die bedeutendste Agglomeration von Spiele-Software-Firmen (ca. 80 Prozent der Spiele-Software Japans wird in Tokyo entwickelt und produziert), was ihm den Namen „Bit Valley“ einbrachte. Bis heute siedeln sich hier erfolgreiche Start-ups an wie beispielsweise DeNA. Doch seinen Namen verdankt der Stadtteil insbesondere der Tatsache, dass japananische Firmen bis mindestens in die 1990er Jahre eine dominante Rolle auf dem Weltmarkt für Spiele-Software einnahmen – somit ein ebenbürtiges Beispiel zu Silicon Valley.

Im Gegensatz zum „idealtypischen“ Silicon-Valley-Model basiert „Bit Valley“ größtenteils auf KMUs, die älter und etablierter sind, viele dieser Firmen existierten bereits 10 oder 20 Jahre, bevor sie in den Markt für Spiele-Software einstiegen. Wir haben es hier mit „Start-ups japanischen Stils“ zu tun (Storz 2008). Im Japanischen werden diese Firmen als dai ni sogyō (zweite Gründung) bezeichnet. In den USA wird dieser Begriff häufig fälschlicherweise als „re-starter“ übersetzt, doch diese Unternehmen haben sich nicht „erneuert“, sondern haben in neue Geschäftsbereiche diversifiziert und gleichzeitig ihren ursprünglichen Geschäftsbereich beibehalten (Nintendo ist ein prominentes Beispiel). Neben weiteren Erfolgsfaktoren, wie Kundenfokus, Qualitätsbewusstsein und hohe Technikbegeisterung, hat insbesondere auch Japans 80-jährige Manga-Tradition „Bit Valley“ erfolgreich gemacht. Auch in anderen Industriezweigen, wie z.B. in jüngster Zeit auf dem Gebiet der regenerativen Medizin, spielen dai ni sogyō eine tragende und innovative Rolle. Somit haben KMUs in Japan, die 99,7 Prozent aller japanischen Firmen ausmachen und 69 Prozent der erwerbstätigen Bevölkerung beschäftigen, eine bedeutende Rolle im japanischen Innovationssystem.

Großunternehmen haben einen Anteil von 0,3 Prozent an allen Unternehmen in Japan, sie machen jedoch 43 Prozent der nationalen Wertschöpfung aus. Dabei prägen Großkonglomerate (keiretsu) und feste Zulieferbeziehungen mit KMUs das Bild. Mit Start-ups wurden kaum Kooperationen eingegangen, sie wurden „bestenfalls“ von Großunternehmen geschluckt. Doch seit ein paar Jahren beginnen Japans Großunternehmen, u.a. durch den globalen Wettbewerbsdruck initiiert, mit Start-ups zu kooperieren und M&As einzugehen. Auch Netzwerkveranstaltungen nehmen zu, die Großunternehmen und Start-ups zusammenbringen wie das im Jahr 2011 gestartete Event „Connect!“. Zudem finanzieren Großunternehmen vermehrt eigene Ausgründungen, um Innovationen hervorzubringen. Diese „In-trapreneurship“- Aktivitäten haben beispielsweise die japanische Service-Roboter-Industrie groß gemacht (Lechevalier, Nishimura und Storz 2014). Sony, Ricoh und einige weitere IT-Unternehmen haben begonnen, „offene Innovationsprozesse“ zu fördern. Konzerne wie KDDI, IBM, NTT Docomo, Recruit und andere haben nach dem Vorbild des Mobilfunkproviders Softbank Inkubatorenprogramme aufgelegt, um Start-ups gezielt in ihrem Geschäftsbereich zu fördern. In der verarbeitenden Industrie finanzieren sich viele der Ausgründungen durch Crowdfunding. Fujitsu hat eine eigene Universität gegründet, um intern den Unternehmergeist zu fördern.

Neue Rolle von Universitäten im japanischen Innovationssystem

Japanische Eliteuniversitäten, deren Erfolgskriterium bis vor Kurzem noch war, möglichst viele ihrer Absolventen in Großunternehmen oder bei der Regierung unterzubringen, haben begonnen, eigene Inkubatorenprogramme und Risikokapitalfonds aufzulegen sowie Ausbildung für potenzielle Unternehmensgründer anzubieten. Seit dem Jahr 2014 fördert das Ministry of Education, Culture, Sports, Science and Technology (MEXT) mit seinem EDGE-Programm (Enhancing Development of Global Entrepreneurs) die Entwicklung eines innovativen Ökosystems zur Gründung von Spin-offs an 13 Universitäten über einen Zeitraum von drei Jahren. So sind an vielen Universitäten Entrepreneurship Education Center entstanden. Allerdings sind diese Zentren häufig an den wirtschaftswissenschaftlichen Fakultäten der Universitäten angesiedelt und eine fachübergreifende Ausbildung ist selten.

Japans Wissenschaftler verlassen immer häufiger den Elfenbeinturm. So hat die Zahl technologisch anspruchsvoller Spin-offs von Universitäten in den vergangenen zwei Jahrzehnten zugenommen. Im Jahr 1990 gab es lediglich 55 solcher Spin-offs in Japan, im Jahr 2015 lag ihre Zahl bei insgesamt etwa 1.800 (Nomura Research Institute 2016). An der Tokyo University (die in internationalen Rankings Spitzenpositionen belegt) hat sich die Zahl der Spin-offs in den letzten fünf Jahren verdoppelt, für das Jahr 2015 verzeichnete die Universität 224 mit einem kumulativen Wert von 10,8 Mrd. USD. Auf der Liste sind auch börsennotierte Unternehmen wie PeptiDream (biopharmazeutische Industrie) und Euglena (Biolebensmittel-Industrie), der im Jahr 2015 der Nippon Venture Award von Premier Abe verliehen wurde. Hinter diesen Erfolgen steht der private Venture-Fond UTEC (The University of Tokyo Edge Capital), der vor 12 Jahren gegründet wurde und bereits drei Fonds mit einem Gesamtwert von 350 Mio. USD aufgelegt hat. UTEC kooperiert zwar eng mit der Tokyo University und ist räumlich integriert, doch rechtlich zu 100 Prozent unabhängig. So kann UTEC frei agieren (unabhängig von den starren administrativen Strukturen der Universität) und fördert sowohl Wissenschaftler an der Tokyo University als auch an anderen Universitäten Japans – ein Novum in Japan.

Unternehmensgründung und Anstellung in „etablierten“ Start-ups als Karriereoption

Die Geschäftswelt in Japan zählt zu den sicherheitsbedürftigsten der Welt. So ist in Japan das soziale Stigma des Scheiterns vergleichsweise stark ausgeprägt. Nicht nur die Angst vorm Scheitern, sondern vor allem vor den Konsequenzen des Scheiterns – der Ausschluss aus dem „Japan Inc. Club” – halten insbesondere junge Leute davon ab, ein Start-up zu gründen. Die Mütter und Schwiegermütter sind häufig dagegen, wenn ihr (Schwieger-)Sohn oder ihre (Schwieger-)Tochter eine Firma gründen möchte, statt dem herkömmlichen Karriereweg zu folgen und eine sichere Laufbahn bei der Regierung oder einem Großunternehmen anzustreben. Das Internet und die weltweite Vernetzung, aber auch die neuen Möglichkeiten von beispielsweise Lean Start-ups werden hier sicherlich einen weiteren Bewusstseinswandel bringen.

Insgesamt wird Japans Unternehmenskultur allmählich offener für Start-ups. Im Jahr 2008 sahen 26 Prozent der im Global Entrepreneurship Monitor Befragten im Alter zwischen 18 und 64 in der Gründung eines Unternehmens eine gute Karriereoption, im Jahr 2014 waren es 31 Prozent. Zudem genießen Unternehmensgründer heute mehr Anerkennung als vor ein paar Jahren: im Jahr 2010 waren 52 Prozent der Befragten der Meinung, dass Unternehmensgründer einen hohen sozialen Status haben, im Jahr 2014 waren es 58 Prozent (Kelley, Singer, und Herrington 2015; zum Profil von Unternehmensgründern seit dem Jahr 1991 siehe Blind 2012). Die Erfolge einer Vielzahl von Entrepreneuren in den letzten Jahren haben sicherlich zu diesem Trend beigetragen (Interviews der Autorin mit Entrepreneuren und Regierungsvertretern in Japan).

Zudem tragen wirtschafliche Misserfolge von Elektonikkonzernen wie Panasonic und Sharp dazu bei, dass kleinere Unternehmen interessanter werden. Großunternehmen sind nicht mehr der sichere Hafen, der sie lange Zeit waren. Es gibt auch immer mehr junge Firmenchefs, die es reizt, ihr Leben selbst bestimmen zu können, ohne die Tortur einer langen Beamten- oder Firmenkarriere durchlaufen zu müssen. Arbeitsplätze in „etablierten“ Start-ups werden von Universitätsabsolventen zunehmend als attraktiv und cool betrachtet (Interviews der Autorin). Insgesamt wird der Arbeitsmarkt mobiler und es gibt eine Reihe von Erfolgskonzepten. So hat z.B. der heute 25-jährige Taichi Murakami vor zehn Jahren die inzwischen auf Mothers gelistete Internet-Jobbörse Livesense gegründet, zu einer Zeit, als es noch unüblich war, Angebote für Teilzeitjobs (im Internet) zu veröffentlichen. Heute sind nach dem Vorbild von Livesense etwa 100 Firmen in diesem Geschäftsfeld aktiv. Ein anderes Erfolgsbeispiel ist die Firma Digimom (digital mom), die Webseiten entwirft. Noriko Teramoto hat diese Firma im Jahr 1999 gegründet, da ihr Arbeitgeber sie nach der Geburt ihres ersten Kindes nicht an ihren Arbeitsplatz zurückkehren ließ. Digimom war innerhalb des ersten Jahres profitabel und ist bis heute erfolgreich. Der Pool der überwiegend weiblichen Beschäftigten, die meisten davon Mütter, ist ein entscheidendes Erfolgskriterium der Firma.

Dynamik und neues Selbstverständnis im japanischen Start-up-Ökosystem

Der Fokus auf Silicon Valley als Erfolgsmodell prägt Japans negatives Image. In Japan entwickelt sich jedoch seit etwa fünf Jahren ein dynamisches Start-up-Ökosystem, das seinen eigenen Regeln folgt. Die deutsche Expertenkommission für Innovation (EFI) konnte im Oktober 2015 erste entsprechende Eindrücke in Tokyo gewinnen. Auch Robert Eberhart, Direktor des Projekts „Entrepreneurship” an der Stanford University konstatiert: “If you look for entrepreneurship in the wrong places, you won’t find it. In Japan there is as much entrepreneurship than in the US, but it is less visible” (Solomon 2014). Japans erfolgreiche „etablierte“ Start-ups bieten der aktuellen Aufbruchstimmung und dem neuen Selbstverständnis der Gründerszene Rückhalt, indem sie in das System refinanzieren und eine immer stärkere Vernetzung der Szene unterstützen. Dadurch macht sich die Start-Up-Szene unabhängiger vom Establishment, und beginnt, sich national und international (insbesondere in Asien) zu positionieren. Abenomics wirkt dabei unterstützend.

Allerdings läuft Japan durch den häufig vom Establishment gezogenen Vergleich mit Silicon Valley Gefahr, die eigenen Erfolge zu übersehen und schlecht zu vermarkten. So brauchen beispielsweise japanische Start-ups länger als US-amerikanische, um hohe Marktkapitalwerte zu erzielen. Dadurch erscheint das japanische Start-up-Ökosystem weniger dynamisch, es hat jedoch nicht weniger Potenzial. Zudem wird der japanische Arbeitsmarkt mobiler und Humankapital für Start-ups wird freigesetzt. Daher bieten sich zwei Strategien für Japan an: 1. gezieltes nationales und internationales Marketing existierender Start-up-Erfolgsgeschichten und -Erfolgskonzepte, 2. gezielte Programme zur Förderung weiterer international sichtbarer Start-up-Erfolgsbeispiele. Dabei sollten anstelle des Gießkannenprinzips (Fokus auf die Erhöhung der Zahl von Start-ups) wirksame Accelerator-Programme zur Förderung von Start-ups mit großem Wachstumspotenzial aufgelegt werden, um beschleunigend zu wirken. Beispiele aus den USA und anderen Ländern zeigen, dass einige wenige Erfolgsgeschichten das Potenzial haben, Innovationssysteme grundlegend zu verändern, und ein sogenanntes „Scale-up“ von Start-ups einen hohen Beitrag zum Wirtschaftswachstum eines Landes leisten kann (Coutou 2014). Da die sozialen und finanziellen Risiken für Entrepreneure in Japan nach wie vor groß sind, könnte auch das Intrapreneurship-Konzept japanischer Großunternehmen positiv wirken.

Footnotes

References

Asakura, Yusuke (2015), Current Trends among Startups and How They Keep Momentum in Japan, Entrepreneurship in Asian High-Tech Industries, 7. April, http://asia.stanford.edu/us-atmc/wordpress/wp-content/uploads/2015/04/20 150407_Entrepreneurship_in-Asian_High-Tech_Ind-final.pdf (4. März 2016).

Blind, Georg D. (2012), Unternehmensgründer in Japan seit 1991: Evidenz zur Evolution gegensätzlicher Gründergruppen, 14. Deutschsprachiger Japanologentag 2009, Halle.

Chatterji, Aaron, Edward Glaeser und William Kerr (2013), Clusters of Entrepreneurship and Innovation, www.hbs.edu/faculty/Publication%20Files/130424-C GK-IPE_45be2057-0f20-4dc2-98d4-e422198bd55c.pdf (4. März 2016).

Corbin, David (2014), Meet Yoshiaki Ishii, the Government Official Who Can Save Startups in Japan, in: Techasia.com, 30. Juli, www.techinasia.com/yoshiaki-ishii-meti-save-japan-startups (4. März 2016).

Coutou, Sherry (2014), The Scale-Up Report on UK Economic Growth (15. März 2016).

Criscuolo, Chiara, Peter N. Gal und Carlo Menon (2014), The Dynamics of Employment Growth: New Evidence from 18 Countries, OECD Science, Technology and Industry Policy Papers, 14, OECD Publishing.

Fazio, Catherine, Jorge Guzman, Fiona Murray und Scott Stern (2016), A New View of the Skew: Quantitative Assessment of the Quality of American Entrepreneurship, MIT Innovation Initiative Paper, February.

Goji, Tommy (2015), Nihon benchā kapitaristo gunzō [Japans Gruppe der Risikokapitalgeber], in: Kigyōka kurabu [Unternehmer-Club], Juni.

Hayase, Takumi und Junichiro Goto (2015), The Current Condition and Framework of IPOs on Junior Markets in Japan, www.saa.or.jp/journal/eachtitle/pdf/en_201505_Hayase-Goto.pdf (4. März 2016).

Hemmert, Martin, Ying Cheng, Florian Kohlbacher, Masahiro Kotosaka, Chang-Ti Loh und Franz Waldenberger (2016), High-tech Start-up Ecosystems in East Asian Agglomerations: Are They Different From the West?, Working Paper 16/1, Tokyo: Deutsches Institut für Japanstudien (DIJ).

Kelley, Donna, Slavica Singer und Mike Herrington (2015), Global Entrepreneurship Monitor. 2015/16 Global Report, London: Global Entrepreneurship Research Association.

Lechevalier, Sebastien, Junichi Nishimura und Cornelia Storz (2014), Diversity in Patterns of Industry Evolution: How an Intrapreneurial Regime Contributed to the Emergence of the Service Robot Industry, in: Research Policy, 43, 10, 1716-1729.

Nelson, Richard R. (Hrsg.) (1993), National Innovation Systems. A Comparative Analysis, Oxford: Oxford University Press.

Nomura Research Institute (2016), Heisei 27nen do sangyō gijutsu chōsa jigyō (daigakuhatsu benchā no seichō yōin tabi dai ni kansuru jittai chōsa) [Analyse von Industrie und Technologie (Umfrage zu den Wachstumsfaktoren von universitären Venture-Unternehmen)], Report März.

OECD (2015), Economic Surveys: Japan 2015, Paris: OECD Publishing.

OECD (2014), Entrepreneurship at a Glance, Paris: OECD Publishing.

Solomon, Richard (2014), Entrepreneurship in Japan: Separating Fact from Fiction, Beacon Reports, 27 Januar.

Storz, Cornelia (2008), Dynamics in Innovation Systems: Evidence from Japan's Game Software Industry, in: Research Policy, 37, 9, 1480-1491.

Venture Enterprise Center (VEC) (2015), VEC Yearbook 2015, Tokyo.

General Editor GIGA Focus

Editor GIGA Focus Asia

Editorial Department GIGA Focus Asia

Regional Institutes

Research Programmes

How to cite this article

Wieczorek, Iris (2016), Japan’s Alternatives to Silicon Valley, GIGA Focus Asia, 3, Hamburg: German Institute for Global and Area Studies (GIGA), http://nbn-resolving.de/urn:nbn:de:0168-ssoar-47986-0

Imprint

The GIGA Focus is an Open Access publication and can be read on the Internet and downloaded free of charge at www.giga-hamburg.de/en/publications/giga-focus. According to the conditions of the Creative-Commons license Attribution-No Derivative Works 3.0, this publication may be freely duplicated, circulated, and made accessible to the public. The particular conditions include the correct indication of the initial publication as GIGA Focus and no changes in or abbreviation of texts.

The German Institute for Global and Area Studies (GIGA) – Leibniz-Institut für Globale und Regionale Studien in Hamburg publishes the Focus series on Africa, Asia, Latin America, the Middle East and global issues. The GIGA Focus is edited and published by the GIGA. The views and opinions expressed are solely those of the authors and do not necessarily reflect those of the institute. Authors alone are responsible for the content of their articles. GIGA and the authors cannot be held liable for any errors and omissions, or for any consequences arising from the use of the information provided.